Östasien var alltid tyngdpunkten vid tillverkningen av litiumjonbatterier, men inom Östasien gled tyngdpunkten gradvis mot Kina i början av 2000-talet.Idag har kinesiska företag nyckelpositioner i den globala litiumförsörjningskedjan, både uppströms och nedströms, och representerar ungefär 80 % av tillverkningen av battericeller från och med 2021.1 Spridningen av hemelektronik såsom mobiltelefoner och bärbara datorer ökade användningen av litiumjonbatterier på 2000-talet , och nu på 2020-talet sätter en global övergång till elfordon vind i seglen på litiumjonbatterier.Att förstå kinesiska litiumföretag är därför avgörande för att förstå vad som driver den förväntade kommande ökningen av införandet av elbilar.

Tyngdpunkten flyttades mot Kina

Flera Nobelprisbelönta genombrott ledde till kommersialiseringen av litiumbatterier, särskilt av Stanley Whittingham på 1970-talet och John Goodenough 1980. Även om dessa försök inte var helt framgångsrika, lade de grunden för Dr. Akira Yoshinos avgörande genombrott 1985, vilket gjort litiumjonbatterier säkrare och kommersiellt gångbara.Därefter hade Japan ett steg upp i det tidiga loppet att sälja litiumbatterier och uppkomsten av Sydkorea gjorde Östasien till branschens centrum.

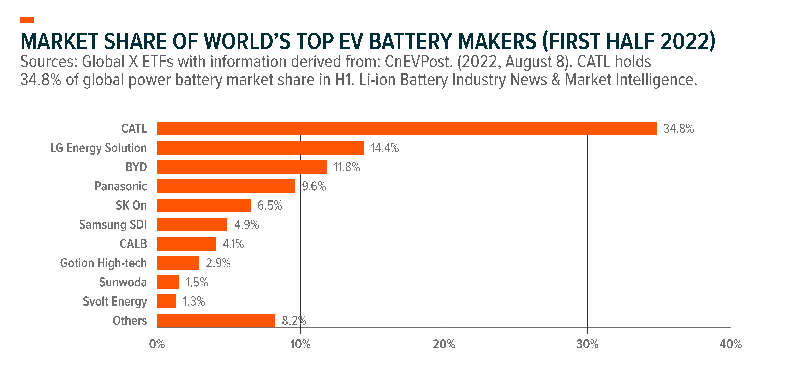

År 2015 överträffade Kina både Sydkorea och Japan för att bli den största exportören av litiumjonbatterier.Bakom denna uppstigning låg en kombination av politiska insatser och djärvt entreprenörskap.Två relativt unga företag, BYD och Contemporary Amperex Technology Company Limited (CATL), blev banbrytare och utgör nu nästan 70 % av batterikapaciteten i Kina.2

1999 hjälpte en ingenjör vid namn Robin Zeng till att grunda Amperex Technology Limited (ATL), som ökade tillväxten 2003 genom att säkra ett avtal med Apple om att tillverka iPod-batterier.År 2011 delades EV-batteridriften av ATL av till Contemporary Amperex Technology Company Limited (CATL).Under första halvåret 2022 ockuperade CATL 34,8 % av den globala elbilsbatterimarknaden.3

1995 begav sig en kemist vid namn Wang Chuanfu söderut till Shenzhen för att etablera BYD.BYD:s tidiga framgångar inom litiumindustrin kom från tillverkning av batterier för mobiltelefoner och hemelektronik och BYD:s köp av fasta tillgångar från Beijing Jeep Corporation markerade starten på dess resa i bilindustrin.2007 fångade BYD:s framsteg Berkshire Hathaways blick.I slutet av första halvåret 2022 överträffade BYD Tesla i global försäljning av elbilar, även om det kommer med förbehållet att BYD säljer både rena elbilar och hybridbilar, medan Tesla endast fokuserar på rena elbilar.4

Framväxten av CATL och BYD fick hjälp av policystöd.2004 kom litiumbatterier först in på agendan för kinesiska beslutsfattare, med "Policy to Developing the Automotive Industry", och senare under 2009 och 2010 med införandet av subventioner för batterier och laddstationer för elbilar.5 Under hela 2010-talet, ett system av subventionerna gav 10 000 till 20 000 USD för elfordon och gjordes endast tillgängliga för företag som monterade bilar i Kina med litiumjonbatterier från godkända kinesiska leverantörer.6 Enkelt uttryckt, även om utländska batteritillverkare tilläts konkurrera på den kinesiska marknaden, gjorde subventionerna Kinesiska batteritillverkare det mer attraktiva valet.

EV-adoption i Kina har drivit efterfrågan på litium

Kinas ledarskap när det gäller införande av elbilar är en del av anledningen till att den globala efterfrågan på litiumbatterier ökar i höjden.Från och med 2021 var 13 % av fordon som såldes i Kina antingen hybrid eller rena elbilar och den siffran förväntas bara öka.Tillväxten av CATL och BYD till globala jättar inom två decennier kapslar in dynamiken hos elbilar i Kina.

När elbilar blir vanligare, flyttas efterfrågan bort från nickelbaserade batterier tillbaka till järnbaserade batterier (LFP), som en gång föll i unåde för att ha en relativt låg energitäthet (därav låg räckvidd).Lämpligt för Kina är 90 % av LFP-celltillverkningen runt om i världen baserad i Kina.7 Processen att byta från nickelbaserad till LFP är inte svår, så Kina kommer naturligtvis att förlora en del av sin andel i detta område, men Kina verkar ändå väl positionerade för att behålla en dominerande ställning inom LFP-området under överskådlig framtid.

Under de senaste åren har BYD drivit framåt med sitt LFP Blade Battery, vilket drastiskt höjer ribban för batterisäkerhet.Med en ny batteripaketstruktur som optimerar utrymmesutnyttjandet avslöjade BYD att Blade Battery inte bara klarade ett spikpenetrationstest, utan yttemperaturen förblev sval nog också.8 Förutom att BYD använde Blade Battery för alla sina rena elektriska fordon, stora biltillverkare som Toyota och Tesla planerar också att eller använder redan Blade Battery, men med Tesla kvarstår viss osäkerhet om hur mycket.9,10,11

Samtidigt lanserade CATL i juni 2022 sitt Qilin-batteri.Till skillnad från Battery Blade som syftar till att revolutionera säkerhetsstandarder, skiljer sig Qilin-batteriet mer på energitäthet och laddningstider.12 CATL hävdar att batteriet kan laddas till 80 % inom 10 minuter och kan utnyttja 72 % av batterienergin för körning, både av vilka lyfter fram en enorm tillväxt i tekniken bakom dessa batterier.13,14

Kinesiska företag säkerställer strategisk position i den globala försörjningskedjan

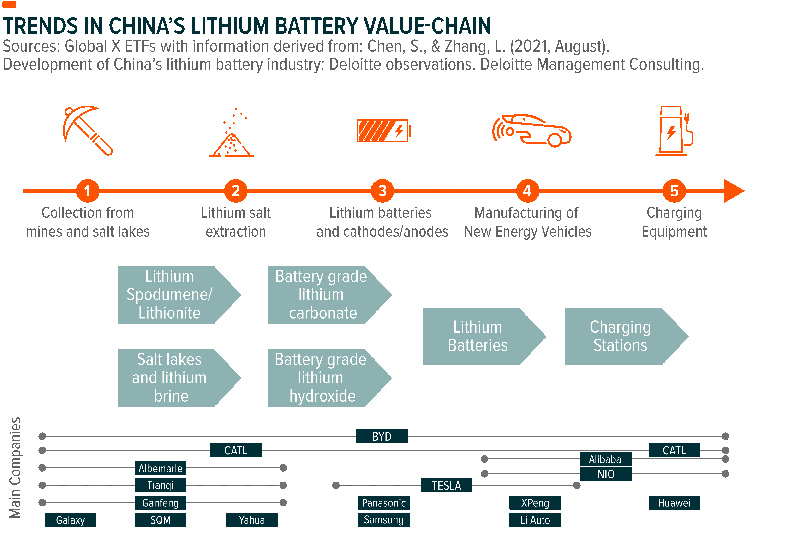

Även om CATLs och BYD:s arbete i EV-utrymmet är viktigt, bör Kinas massiva närvaro i uppströmssegment inte nödvändigtvis förbises.Lejonparten av rålitiumproduktionen sker i Australien och Chile, som har en global andel på 55 % och 26 %.I upstream står Kina endast för 14 % av den globala litiumproduktionen.15 Trots detta har kinesiska företag etablerat en uppströmsnärvaro under de senaste åren genom att köpa andelar i gruvor runt om i världen.

Köprunda genomförs av både batteritillverkare och gruvarbetare.Några anmärkningsvärda exempel under 2021 inkluderar Zijin Mining Groups köp av Tres Quebradas för 765 miljoner dollar och CATLs köp av en Cauchari East och Pastos Grandes för 298 miljoner dollar, båda i Argentina.16 I juli 2022 tillkännagav Ganfeng Lithium sina planer på att förvärva 100 % av Lithea Inc. i Argentina till en prislapp på upp till 962 miljoner USD.17 Enkelt uttryckt är litium en nyckelingrediens bakom den gröna revolutionen och kinesiska företag är villiga att investera i litium för att säkerställa att de inte lämnas utanför.

Energilagring visar potentiella miljöutmaningar

Kinas åtaganden att uppnå topputsläpp till 2030 och koldioxidneutralitet till 2060 är en del av det som driver behovet av att använda elbilar.En annan viktig ingrediens för framgången med Kinas förnybara mål är antagandet av energilagringsteknik.Energilagring går hand i hand med projekt för förnybar energi och det är precis därför den kinesiska regeringen nu kräver att 5-20 % av energilagringen ska gå med projekt för förnybar energi.Lagring är avgörande för att hålla begränsningar, nämligen avsiktliga minskningar av eleffekten på grund av bristande efterfrågan eller överföringsproblem, till ett minimum.

Pumpad hydrolagring är för närvarande den största källan till energilagring med 30,3 GW från och med 2020, men ungefär 89 % av icke-hydrolagring sker genom litiumjonbatterier.18,19 Medan pumpad vattenkraft är mer lämpad för långtidslagring, litium batterier är bättre lämpade för kortare lagring, vilket är mer av vad som behövs för förnybara energikällor.

Kina har för närvarande bara cirka 3,3 GW lagringskapacitet för batterienergi men har planer på massiv expansion.Dessa planer beskrivs i detalj i den 14:e femårsplanen för energilagring som släpptes i mars 2022.20 Ett av huvudmålen med planen är att minska kostnaden per enhet för energilagring med 30 % till 2025, vilket kommer att möjliggöra lagring att bli ett ekonomiskt önskvärt val.21 Vidare, enligt planen, hoppas staten Grid att lägga till 100 GW i batterilagringskapacitet till 2030 för att stödja tillväxten av förnybara energikällor, vilket skulle göra Kinas batterilagringsflotta till den största i världen, om än bara marginellt före USA som beräknas ha 99GW.22

Slutsats

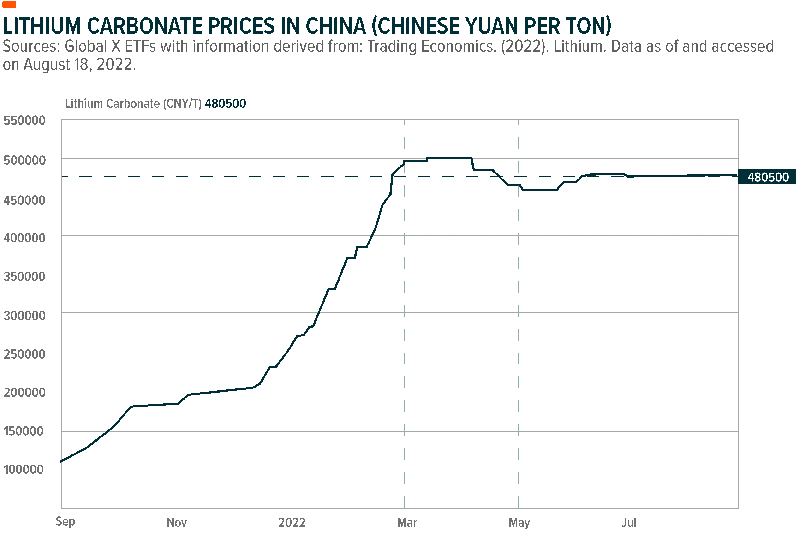

Kinesiska företag har redan förändrat den globala litiumförsörjningskedjan, men fortsätter att förnya sig i snabb takt.Som ett bevis på deras betydelse i branschen, från och med den 18 augusti 2022, utgjorde kinesiska företag 41,2 % av Solactive Lithium Index, vilket är ett index som är utformat för att spåra resultatet för de största och mest likvida företagen som är aktiva i prospekteringen och /eller brytning av litium eller produktion av litiumbatterier.23 Globalt ökade litiumpriserna 13 gånger mellan 1 juli 2020 och 1 juli 2022, upp till 67 050 USD per ton.24 I Kina steg priset på litiumkarbonat per ton. från 105 000 RMB till 475 500 RMB mellan 20 augusti 2021 och 19 augusti 2022, vilket markerar en ökning med 357%.25 Med litiumkarbonatpriserna upp på eller nära historiska toppar är kinesiska företag naturligtvis i en position att dra fördel av.

Denna trend i litiumpriser har hjälpt både kinesiska och amerikanska aktier relaterade till batterier och litium att överträffa volatila breda marknadsindex mitt i ogynnsamma marknadsförhållanden;mellan 18 augusti 2021 och 18 augusti 2022 gav MSCI China All Shares IMI Select Batteries Index en avkastning på 1,60 % mot -22,28 % för MSCI China All Shares Index.26 I själva verket överträffade kinesiska batteri- och batterimaterialaktier globala litiumaktier, eftersom MSCI China All Shares IMI Select Batteries Index gav en avkastning på 1,60 % mot Solactive Global Lithium Index med en avkastning på -0,74 % under samma period.27

Vi tror att litiumpriserna kommer att förbli höga under de kommande åren, vilket kommer att fungera som en potentiell motvind för batteritillverkare.Ser dock fram emot,förbättringar inom litiumbatteritekniken kan göra elbilar både mer överkomliga och effektiva, vilket i sin tur kan öka efterfrågan på litium.Med tanke på Kinas inflytande i litiumförsörjningskedjan förväntar vi oss att kinesiska företag sannolikt kommer att spela en integrerad roll i litiumindustrin under många år framöver.

Posttid: 2022-nov-05